Alv Tieto

Apua pienyrittäjälle verojen viidakossa. Apua ALV- ja veroasioihin pienyrittäjille.

EU ALV

Tämä sivusto käsittelee arvonlisäveroa, EU-verotusta ja kirjanpitoa Suomessa.

EU:n sisällä on myös oma verojärjestelmä. Moni on sitä mieltä, että arvonlisävero sinänsä on hankala asia ja että, EU:n arvonlisäveron käsitteleminen on vielä hankalampaa, mutta tämä on yleistymään päin, sillä nykyään on niin paljon globaalisti myyviä IT- ja internetiin pohjautuvia yrityksiä. Olen perustanut tämän sivuston kertoakseni kuinka arvonlisävero käsitellään, kirjataan ja raportoidaan EU:ssa.

ALV-hinnat EU-maissa

Tässä näet päivitetyn taulukon arvonlisäverokannoista kaikissa EU-jäsenmaissa.

EU-maiden arvonlisäverokannat.

Jotta arvonlisävero voitaisiin suorittaa oikein, on EU:n arvonlisä-vero jaettava eri luokkiin. Onko asiakas yritys tai yksityishenkilö? Ostetaanko vai myydäänkö tavaroita tai palveluita?

Yksinkertaistettu alv-käsittely ulkomaankaupassa

Koetko vaikeaksi ymmärtää EU:n arvonlisäverotusta liittyen tavaroihin, palveluihin ja kaikkiin poikkeuksiin? Jos näin on, voin antaa sinulle vihjeen miten sinun tulee ajatella, jotta asian ymmärtäminen helpottuisi.

Laskuta ilman arvonlisäveroa kaikkia, lukuun ottamatta yksityis-henkilöitä EU:ssa, kun laskutat Suomen arvonlisäverolla. Laske aina kaksi riviä Suomen alv:ia, jotka poistavat toisensa ostoista sekä EU:sta että EU:n ulkopuolelta.

Suomi on yksinkertaistanut

verotuksensa pienyrityksille

Suomessa mikroyrityksessä/pienyrityksessä ei tarvitse kaksinkertaista kirjanpitoa tai verorekisteröintiä tiettyyn rajaan asti.

Seuraavaksi luetellut kirjanpidolliset esimerkit ovat siis hieman suurempia yrityksiä varten, joiden on kirjattava oikein ja hallinnoitava EU:n alv-järjestelmä.

Arvonlisäveron käsittely tava-

roita ja palveluja ostettaessa EU: ssa

Lyhyt yhteenveto siitä, mitä tapahtuu, kun ostat tuotteen tai palvelun toiselta yritykseltä EU:ssa:

- Ostat tavaroita/palveluita yritykseltä EU-maassa

- Myyjä ilmoittaa yrityksen verotunnuksen laskussa

- Sinun kuuluu saada lasku ilman arvonlisäveroa

- Myyjän on kerrottava miksi laskuttaa ilman veroa

- Kun ostat jotain EU:ssa toimivasta yrityksestä omaan yrittykseesi Suomessa, on sinun itse laskettava arvonlisävero

- Tätä kutsutaan käänteiseksi verotukseksi (ostaja maksaa/ laskee arvonlisäveron) lv

- Jos olet ostanut tuotteen EU:n sisäiseltä yritykseltä, sitä kutsutaan unionin sisäiseksi hankinnaksi

- Kirjaat tämän siirtämällä 2 riviä kuvitteellisesta arvonlisäveroa, jotka vähentävät toisensa

EU:n sisäkauppa

Oletko ostanut palvelun EU-maasta? Tai oletko tilannut tuotteen EU-yritykseltä EU:n sisällä (unionin sisäinen hankinta)? Sitten saat yleensä laskun ilman arvonlisäveroa (kun ostat yrityksesi kautta), mutta sinun on laskettava arvonlisävero ostoksestasi ja alv-ilmoituksestasi.

Tämä tehdään lisäämällä rivi maksetusta alv:sta, joka maksetaan verovirastolle. Mutta tämä on vain teorian mukaista arvonlisäveroa, koska yleensä sinulla on oikeus vähentää tämä laskennallinen arvonlisävero ostoista EU:n sisäiltä yrityksiltä.

Reverse Charge (Käännetyn verovelvollisuuden)

Tämä vähennys suoritetaan niin, että samassa vahvistuksessa lisäät rivin, johon sisältyy alv, joka otetaan maksetusta alv:sta. Tämä tarkoittaa sitä, että summa on nolla, verovirastolle ei todellisuudessa makseta mitään, mutta liikevaihto ilmoitetaan verovirastolle arvonlisäveroselvityksessä. Tämä voi tuntua hyvin sekavalta aluksi, varsinkin jos et oikeasti ymmärrä saapuvaa ja lähtevää alv:ia.

Oikeastaan vain asiakkaittesi laskutuksen yhteydessä lisäät ulosmenevän alv:n, joka maksetaan verovirastolle, mutta käännetyssä verovelvollisuudessa lisätään tämä fiktiivinen lähtevä alv, koska sinun on itse laskettava alv ostosta.

Huomaa, että sinun tulee vain maksaa laskun kokonaissumma, ei laskun ja lähtevän laskennallisen fiktiivisen arvonlisäveron yhteissummaa. Arvonlisäveroa, joka maksetaan verovirastolle harvinaisissa tilanteissa, ei ole oikeutta poistaa (vetää pois).

Miten fiktiivinen arvonlisävero lasketaan??

Fiktiivisen arvonlisäverokannan laskemisessa kannattaa käyttää niitä arvonlisäsääntöjä, joita sovelletaan tuotteeseen tai palveluun Suomessa, eli kuin se olisi ostettu Suomessa toimivalta yritykseltä (kotimainen myynti). Oletetaan, että ostat Liettuasta kirjan (5% kirjan arvonlisäverolla), mutta sinun pitää vielä laskea kuvitteellinen alv 10%:lla, sillä meillä on 10% alv kirjoille Suomessa.

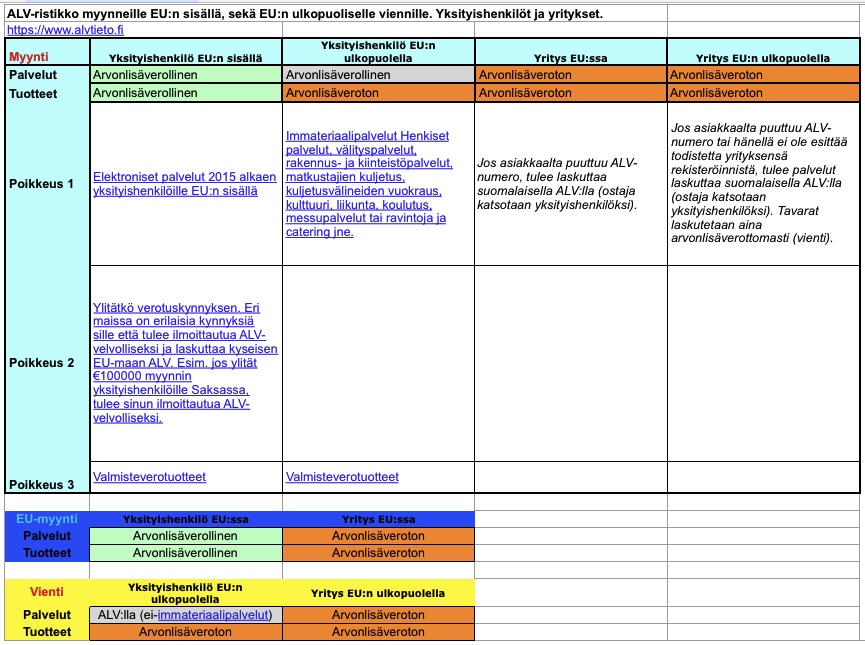

ALV Ristikko / Huijausarkki

ALVristikko - (Excel)

ALVristikko - (Mac Numbers)

ALVristikko - (PDF)

ALV-Huijausarkki - (JPEG)

HUOM! Lue tämä immateriaalipalveluista.

(Perussääntö on laskuttaa suomalaisella ALV:lla yksityishenkilöille EU:n ulkopuolella, poikkeuksena suurin osa palveluista = vienti laskutetaan arvonlisäverottomasti kun palvelun ostajana on yksityishenkilö)

Muita blogikirjoituksia:

- Huomio Amazon-myyjät! Avalara on lopettanut kumppanuutensa Amazonin kanssa, mikä vaikuttaa verohallintoihisi

- Cdbabyn, Distrokidin ja iMusicianDigitalin tekijänoikeuskorvausten kirjanpito

- Miten työntekijöiden keskimääräinen lukumäärä lasketaan?

- W-8BEN-E Selitys

- Myynnin kirjaaminen, kun arvonlisävero on kirjattu OSS:ään

- TOP 10 - Maat, joissa on alhaisin yhtiöverokanta 2021

- Alv:n määräpaikkaperiaate