Alv Tieto

Apua pienyrittäjälle verojen viidakossa. Apua ALV- ja veroasioihin pienyrittäjille.

W-8BEN-E Selitys

Täytä W-8BEN-E. Mikä on W-8BEN? Miten täytän IRS W-8 -asiakirjat? Mitä kohtia W-8BEN-E-lomakkeessa on täytettävä? Mikä on W8BENE?

"Hei! Tiedätkö, pitäisikö sinun täyttää W-8BEN- tai W8BEN-E-lomake, kun sinulla on yksityisyritys? (koskee DistroKidin rekisteröintiä)."

Onko sinun täytettävä W-8BEN-E-lomake?

Henkilöiden ja yksityisyrittäjien on täytettävä virallisesti W-8BEN, vaikka et hakisikaan verohyvitystä. Jos se puuttuu, siitä vähennetään 30 prosentin lähdevero. W-8BEN-E ei tarvitse täyttää yritysten, jotka eivät hae verohyvitystä. DistroKidillä on ohjesivu, joka auttaa lomakkeen täyttämisessä täällä. Maksajayrityksen vastuulla on kerätä ja arkistoida tämä lomake. Sitä ei pitäisi lähettää Yhdysvaltain verovirastolle, mutta sinulle maksavan yrityksen on vain pidettävä tämä asiakirja mukanaan, jos haluat välttää 30 prosentin ylimääräisen veron. Lomakkeessa W-8BEN(-E) todetaan myös selvästi, että sitä ei saa toimittaa IRS:lle - ei sinä, joka saat rahat, eikä henkilö, joka maksaa ne. Maksajayrityksen tilintarkastajat haluavat nähdä tämän asiakirjan tarkistaakseen, että heillä on oikeus maksaa korvaus henkilölle vähentämättä 30 prosentin veroa. Jos tämä asiakirja on saatavilla, yritys voi maksaa rahoille 0 % (tai joissakin tapauksissa 15 %) veroa. Jos se puuttuu, yrityksen on vähennettävä maksusta 30 prosentin vero. Tätä veroa kutsutaan Withholding tax.

Yksiköiden kanssa kaksinkertaisen verotuksen välttämiseksi tehdyn sopimuksen omaavaan maahan rekisteröidyille yksityishenkilöille/yrityksille, joiden maksaja on kerännyt W-8BEN(-E) -lomakkeen, tämä lähdevero alennetaan 0 prosenttiin (joissakin tapauksissa 15 prosenttiin). Suomella on tämä sopimus.

Tilauslausumat:

W-8BEN-E: Yrityksille (E tarkoittaa "Entities")

W-8BEN: Yksityishenkilöille/harrasteyrityksille/yksittäisille yrityksille

W-8: Kaikki W-8-alkuiset lomakkeet liittyvät lähdeveroon ja verotuksellisen asuinpaikan todistamiseen.

W-9: Vain Yhdysvaltain kansalaiset (vastaa W-8BEN-E:tä ulkomaalaisille)

Foreign tax identifying number: Sinun FI-VAT-nr (arvonlisäverotunniste FI00000000)

Withholding tax: Lähdevero (verrattavissa työnantajamaksuihin, jotka pidätetään ennen kuin työntekijä saa rahat)

FATCA: Foreign Account Tax Compliance Act (FATCA), joka säädettiin osana HIRE Act -lakia, edellyttää yleensä, että ulkomaisten rahoituslaitosten ja tiettyjen muiden ulkomaisten yhteisöjen, jotka eivät ole rahoituslaitoksia, on ilmoitettava niiden yhdysvaltalaisten tilinomistajien hallussa olevat ulkomaiset varat, tai että niiden on maksettava lähdevero lähdeveron alaisista maksuista (Withholding-vero). HIRE Act sisälsi myös lainsäädäntöä, jonka mukaan yhdysvaltalaisten henkilöiden on ilmoitettava ulkomaiset finanssitilinsä ja ulkomaiset varansa arvon mukaan.

FFI: Foreign Financial Institute. Jos tämä koskee sinua, olisit tiennyt sen. Yksittäisten yritysten ei tarvitse huolehtia tästä.

Pitäisikö minun täyttää W-8BEN vai W-8BEN-E?

Jos olet yksityishenkilö, kirjailija, taiteilija tai harrastaja ja saat rahaa/rojaltia yksityishenkilönä, suosittelen vahvasti, että täytät W-8BEN-lomakkeen, koska siinä on vain yksi sivu. Vaikka sinulla olisi yksityisyritys ja alv-numero, voit silti saada rojaltimaksuja yksityishenkilönä. University of Oregon, Sole Traders (eli yksittäiset yritykset Suomessa) tulkitaan tässä tapauksessa myös "yksityishenkilöksi". Jos näin on, käytä W-8BEN. Jos on selvää, että rojaltin saa yrityksesi (Ltd/osakeyhtiö), etkä sinä yksityishenkilönä tai yksityisyrittäjänä, käytä lomaketta, jonka lopussa on E. E tarkoittaa entiteettiä, joka viittaa yrityksiin ja organisaatioihin. Yrityslomake W-8BEN-E on 8-sivuinen ja PALJON monimutkaisempi ymmärtää. Se on oppikirjaesimerkki hulluksi käyneestä byrokratiasta, ja jos minulta kysytään, valtioiden pitäisi olla laittomia alistaa yrittäjiä tällaiseen byrokraattiseen terrorismiin, jota se on.

Se, että lomakkeessa ilmoitetaan myös, että se on tutkittu seuraavien säännösten mukaisesti "Paperwork Reduction Act" tekee siitä vielä naurettavamman. Esimerkiksi tämän lain mukaan tätä olisi vältettävä:

- We want to be good stewards of the public’s time, and not overwhelm them with unnecessary or duplicative requests for information.

- The PRA clearance process involves calculating burden hours. It’s important to understand how long it will take members of the public to complete your request.

Pienyritys tai OY voi joka tapauksessa ohittaa useimmat otsikot, mutta voi olla vaikeaa tietää, mitä ja miten ne täytetään.

Useimmille pienyrityksille riittää, että täytät osion I ja osion III sekä osion XXX allekirjoituksella varustettuna.

YKSITYINEN ELINKEINONHARJOITTAJA (sole trader tai sole proprietorship englanniksi) täyttää siis W-8BEN.

Miksi W-8BEN(-E) tarvitaan?

Sitä tarvitaan osoittamaan, missä olet verorekisteröity, ja varmistamaan, että olet Yhdysvaltain kansalainen. Silloin vältät korkeamman 30 prosentin veron. Lomake on voimassa 3 vuotta, minkä jälkeen se on uusittava. Joillakin maksajilla voi olla käytäntö, joka edellyttää lomakkeen päivittämistä vuosittain.

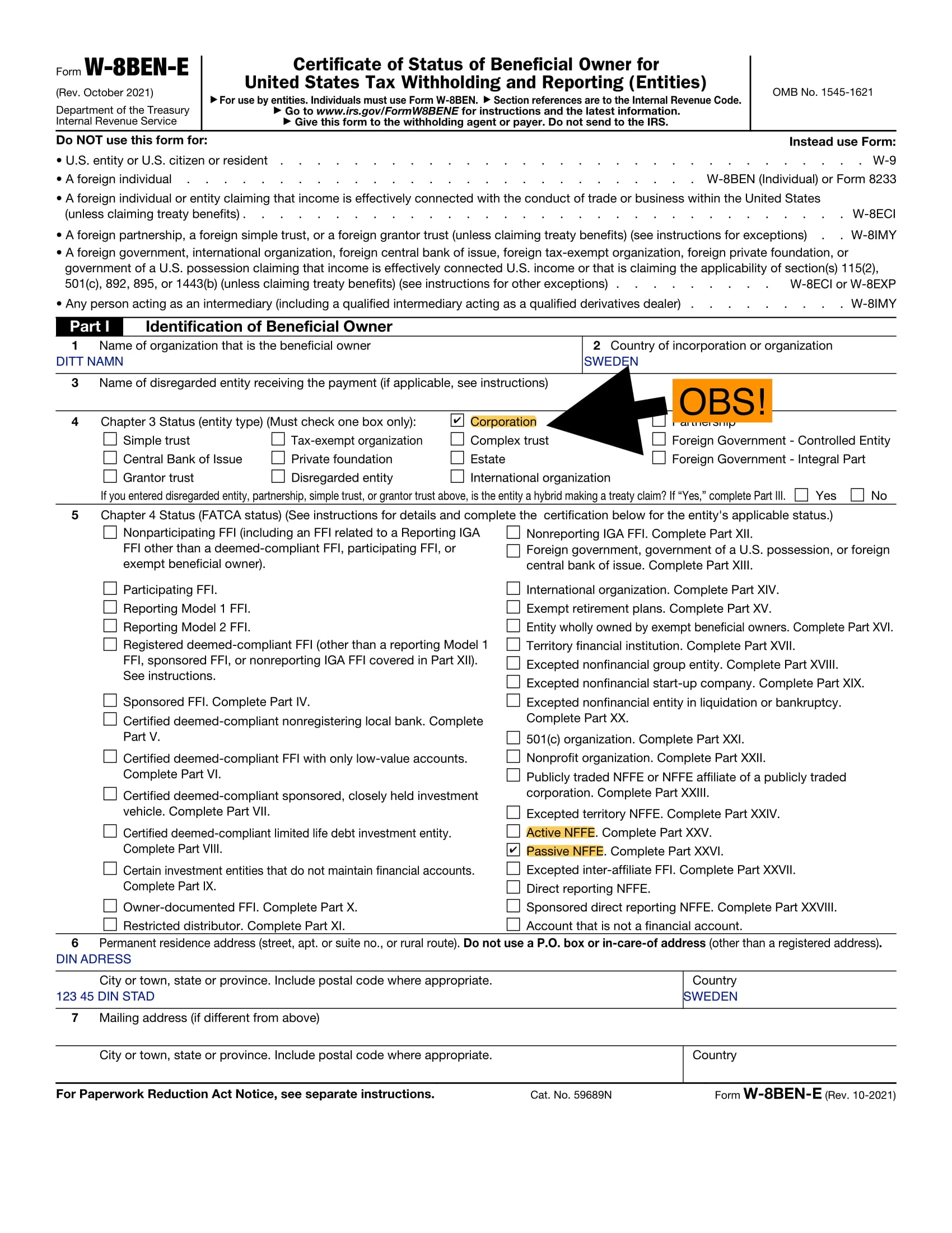

Esimerkki täytetystä W-8BEN-E

W-8BEN-E (Sivu 1)

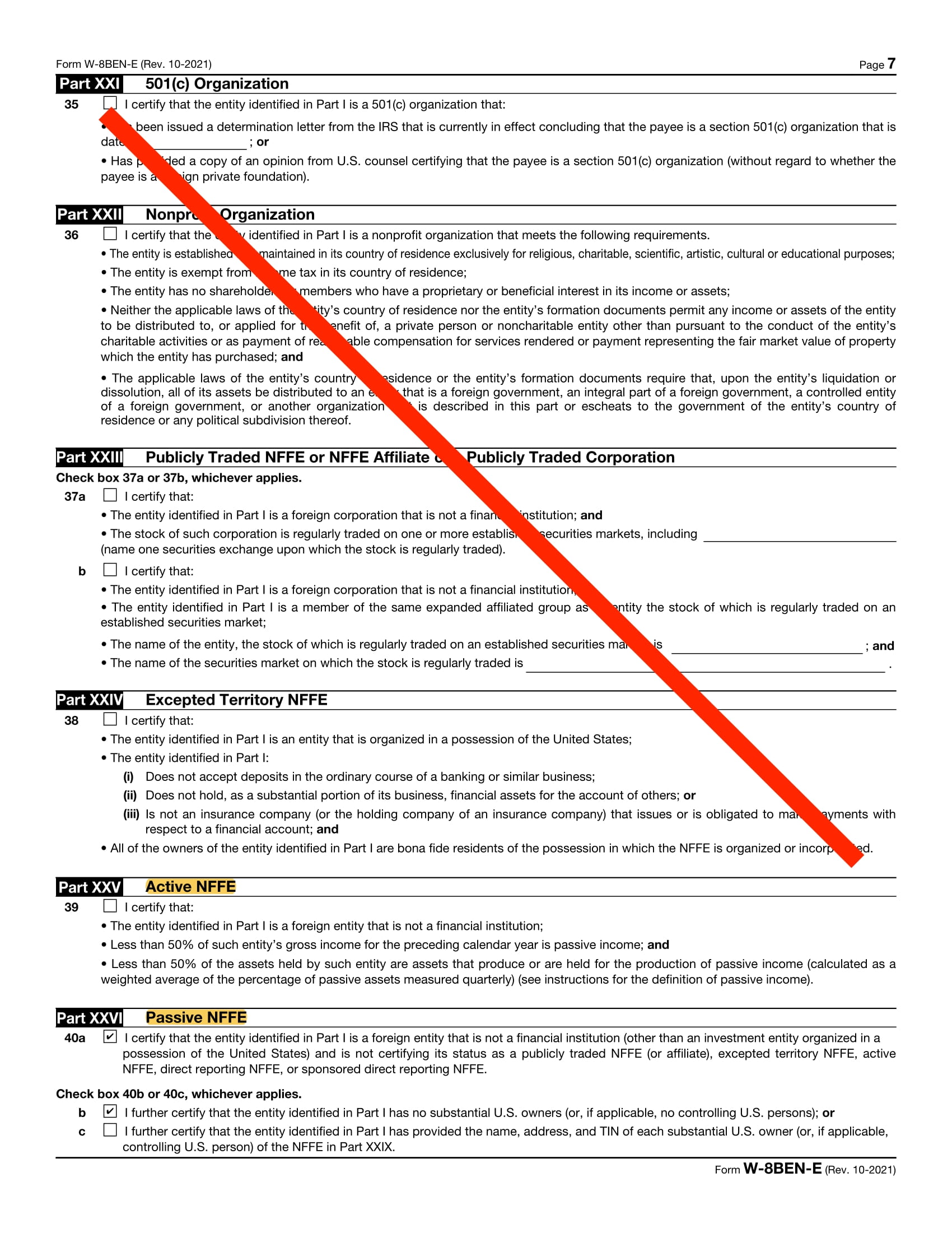

Tässä kohdassa (osio 5) sinun on täytettävä joko Active NFFE tai Passive NFFE. Jos teet niin, sinun on täytettävä kohdassa XXV tai XXVI olevat jatkokysymykset. Jos maksajasi vaatii maksujen suorittamiseen "luvun 4 statuksen", useimpien pienyritysten tulisi valita Aktiivinen NFFE tai mahdollisesti Passiivinen NFFE. Jos liiketoimintasi koostuu pääasiassa esimerkiksi musiikista, kirjoista tai vastaavista rojalteista saatavista palkkiotuloista, sinun kannattaa valita PASSIVE NFFE.

Aktiivinen NFFE

Yritys katsotaan aktiiviseksi NFFE:ksi, jos se on yritys ja jos alle 50 prosenttia (kiitos Emil S) sen edellisen kalenterivuoden tai verovuoden bruttotuloista on passiivista tuloa. Lisäksi yhteisön hallussa olevien varojen, jotka tuottavat passiivista tuloa tai joita pidetään passiivisen tulon tuottamista varten (painotettu kokonaisvarallisuudella ja mitattu neljännesvuosittain), prosenttiosuuden painotettu keskiarvo on alle 50 prosenttia. NFFE:n varojen arvo määritetään NFFE:n taseeseen merkittyjen varojen käyvän markkina-arvon tai kirjanpitoarvon perusteella (joko yhdysvaltalaisen tai kansainvälisen tilinpäätösstandardin mukaisesti).

Passiivinen NFFE

Yleisesti passiivisilla tuloilla tarkoitetaan sitä osaa bruttotuloista, joka koostuu osingoista, korkotuloista, korkotuloja vastaavista tuloista, eläkkeistä, vuokrista ja palkkiot (lukuun ottamatta vuokria ja palkkioita, jotka on saatu aktiivisessa yritystoiminnassa tai ainakin osittain työntekijöiden harjoittamassa toiminnassa) ja muita passiivisia tulolajeja.

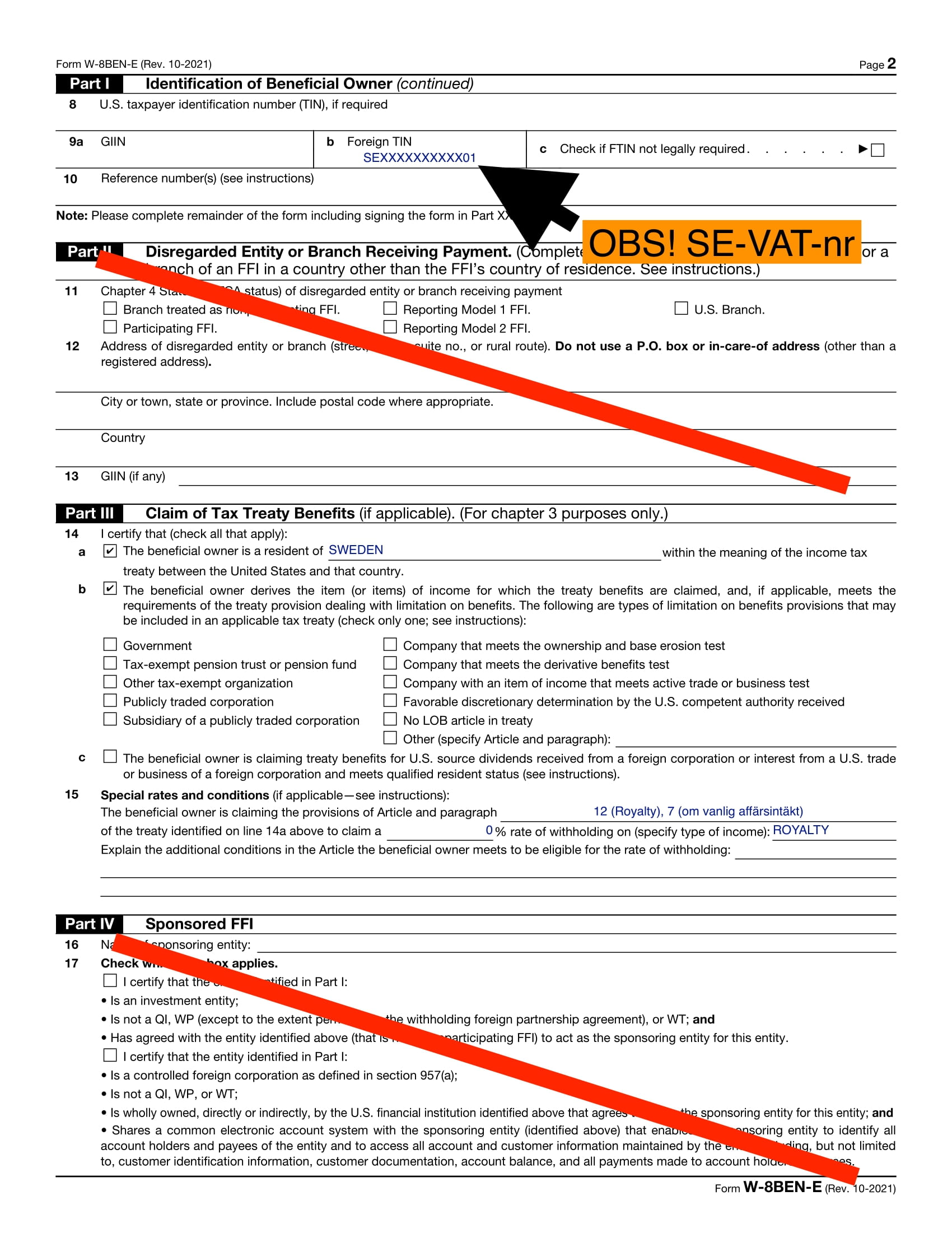

W-8BEN-E (Sivu 2)

Syötä suomalainen alv-numerosi kohtaan, jossa lukee SE-numero:

Part III - 14

14 b) Merkitse rasti kohtaan 14 b ja sen jälkeen ruutu kohtaan “Company that meets the ownership and base erosion test”. Tämä tarkoittaa sitä, että yli 50 prosenttia yrityksestäsi omistaa henkilö (sinä), joka on rekisteröity samassa maassa (Suomessa) kuin yrityksesi (rekisteröity Suomessa). Kyse on lähinnä siitä, että yritetään estää kolmannesta maasta kotoisin olevia henkilöitä yrittämästä saada etuuksia toisen maan (esim. Suomen) kautta, jolla on verosopimus Yhdysvaltojen kanssa. On hieman epäselvää, tarvitseeko samassa maassa kuin yritys rekisteröidyn henkilön todella täyttää 14b kohta, mutta suosittelen tekemään niin kuin ehdotin, jotta asia olisi täysin selvä.

Part III - 15

On ristiriitaisia väitteitä, jos joudut perustelemaan alle 15 rivillä, kun lomakkeessa ja ohjeissa sanotaan niin kuin siinä sanotaan. Kun lukee IRS:n lomakkeen ohjeita, tämä vaikuttaa kuitenkin tarpeettomalta. Tulkintani on, että perustelitte tämän jo 14 kohdan a alakohdassa, joten teidän ei tarvitse perustella asiaa enempää 15 kohdassa esitetyllä tavalla:

"Line 15. Line 15 must be used only if you are claiming treaty benefits that require that you meet conditions not covered by the representations you make on line 14 (or other certifications on the form). This line is generally not applicable to claiming treaty benefits under an interest or dividends (other than dividends subject to a preferential rate based on ownership) article of a treaty or other income article, unless such article requires additional representations. For example, certain treaties allow for a zero rate on dividends for certain qualified residents provided that additional requirements are met, such as ownership percentage, ownership period, and that the resident meet a combination of tests under an applicable LOB article."

https://www.irs.gov/instructions/iw8bene

MUTTA... se, mitä ohjeissa sanotaan, ja se, mitä käytäntö todellisuudessa on, näyttävät eroavan toisistaan tässä asiassa. Tilintarkastusyhteisö KPMG ovat tulleet siihen tulokseen, että rivi 15 on kuitenkin täytettävä:

"Complete Line 15 and indicate that the income is not attributable to a permanent establishment in the United States. Line 15 must be completed when the beneficial owner is claiming treaty benefits that require it to meet conditions not covered by the representations otherwise included on the Form W-8BEN-E. As the business profits treaty clauses require that the income for which the treaty claim is made is not attributable to a permanent establishment in the United States, the beneficial owner must certify to this on Line 15. While some may argue that this is not required, experience reveals—both from tax audits and based on discussions with IRS examination teams—that Line 15 must be completed."

Tärkeintä on korostaa, että yritykselläsi on kiinteä toimipaikka Suomessa ja että yritys maksaa esimerkiksi verot Suomeen.

“I work from Finland, and my company has a permanent establishment only in Finland, where the company pays taxes on its revenue.”

Jos sinulla on tavanomaista yritystuloa, voit täyttää 15 kohdan muut kentät seuraavasti:

ARTICLE 7(1), 0, Business profits

W-8BEN-E (Sivu 3)

W-8BEN-E (Sivu 4)

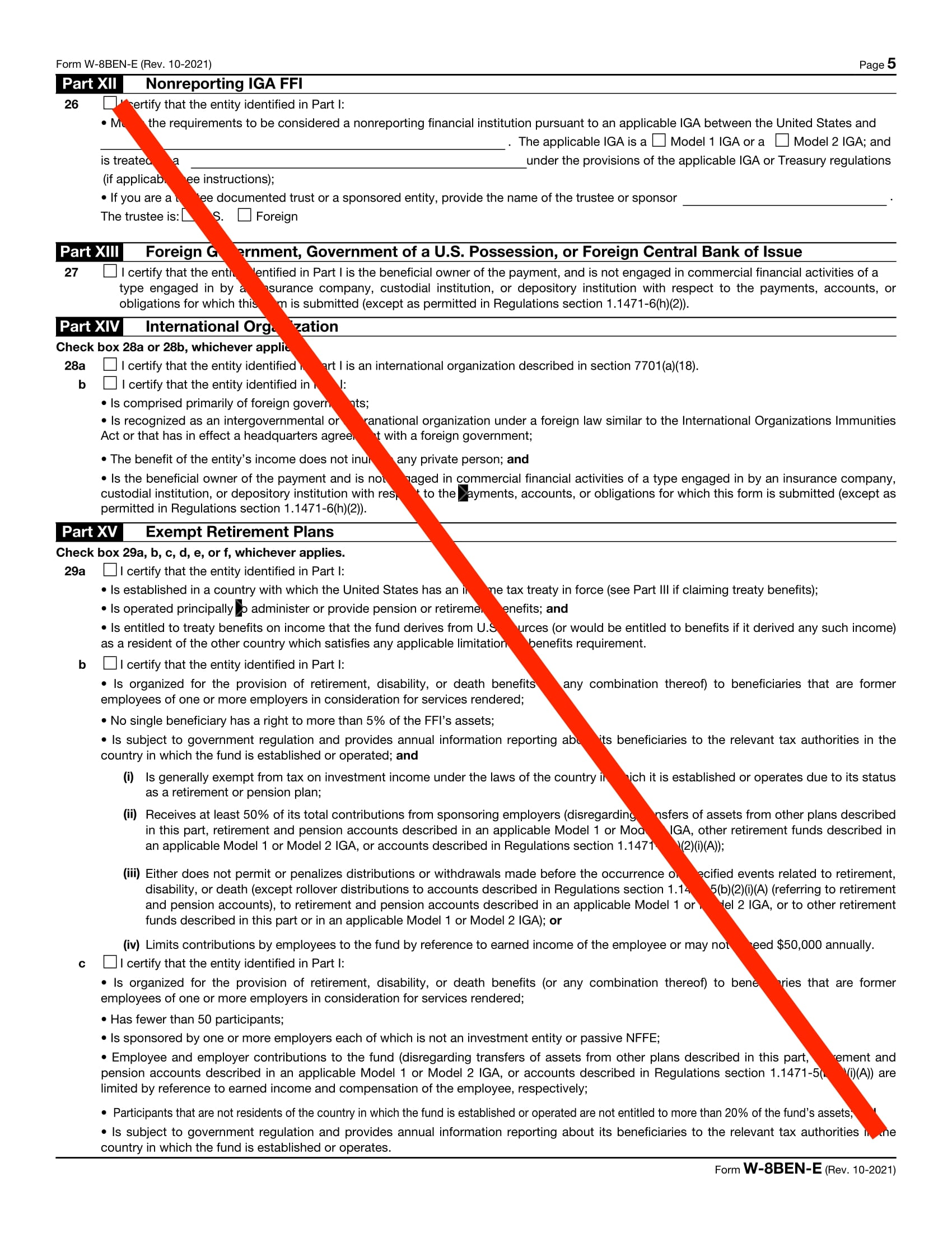

W-8BEN-E (Sivu 5)

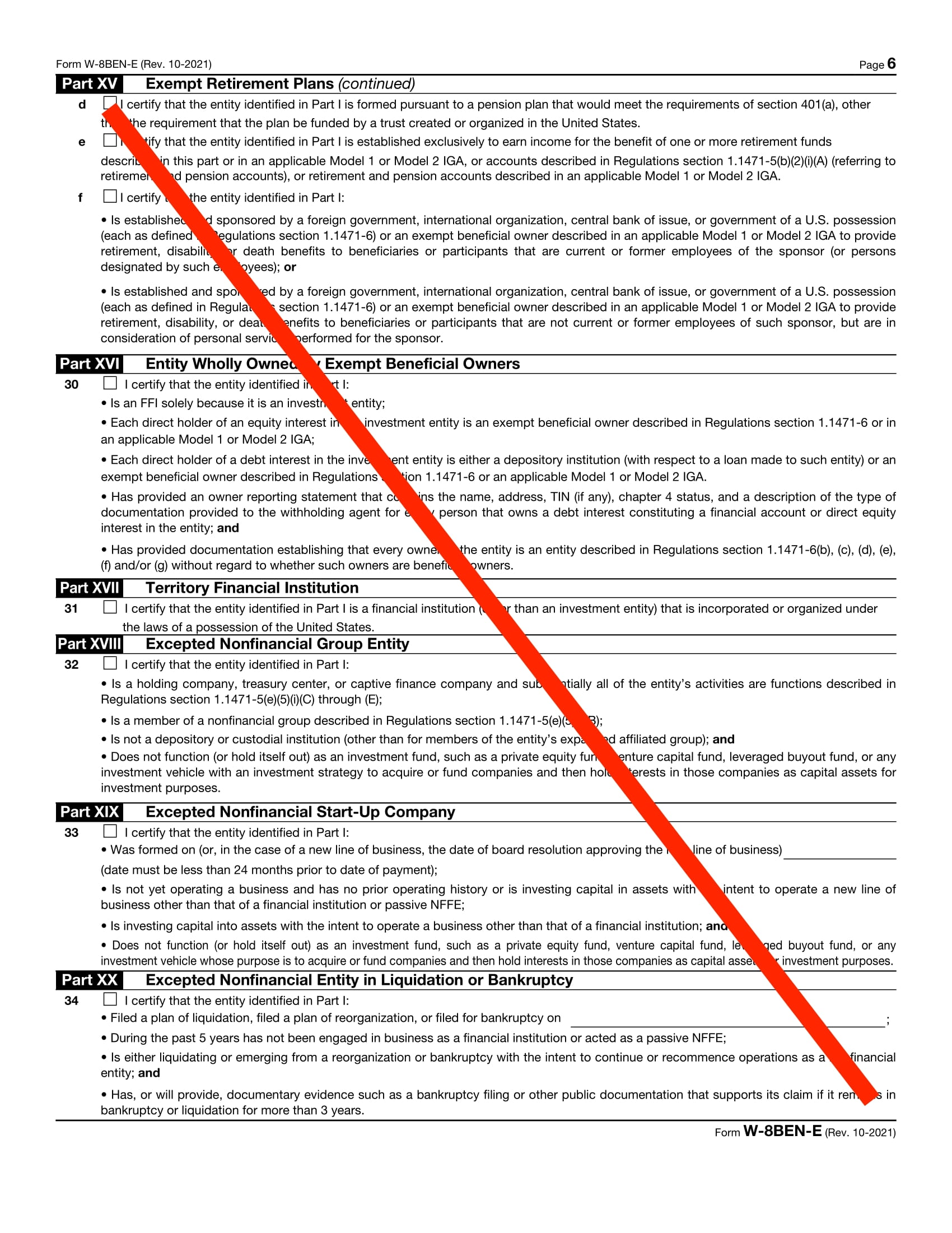

W-8BEN-E (Sivu 6)

W-8BEN-E (Sivu 7)

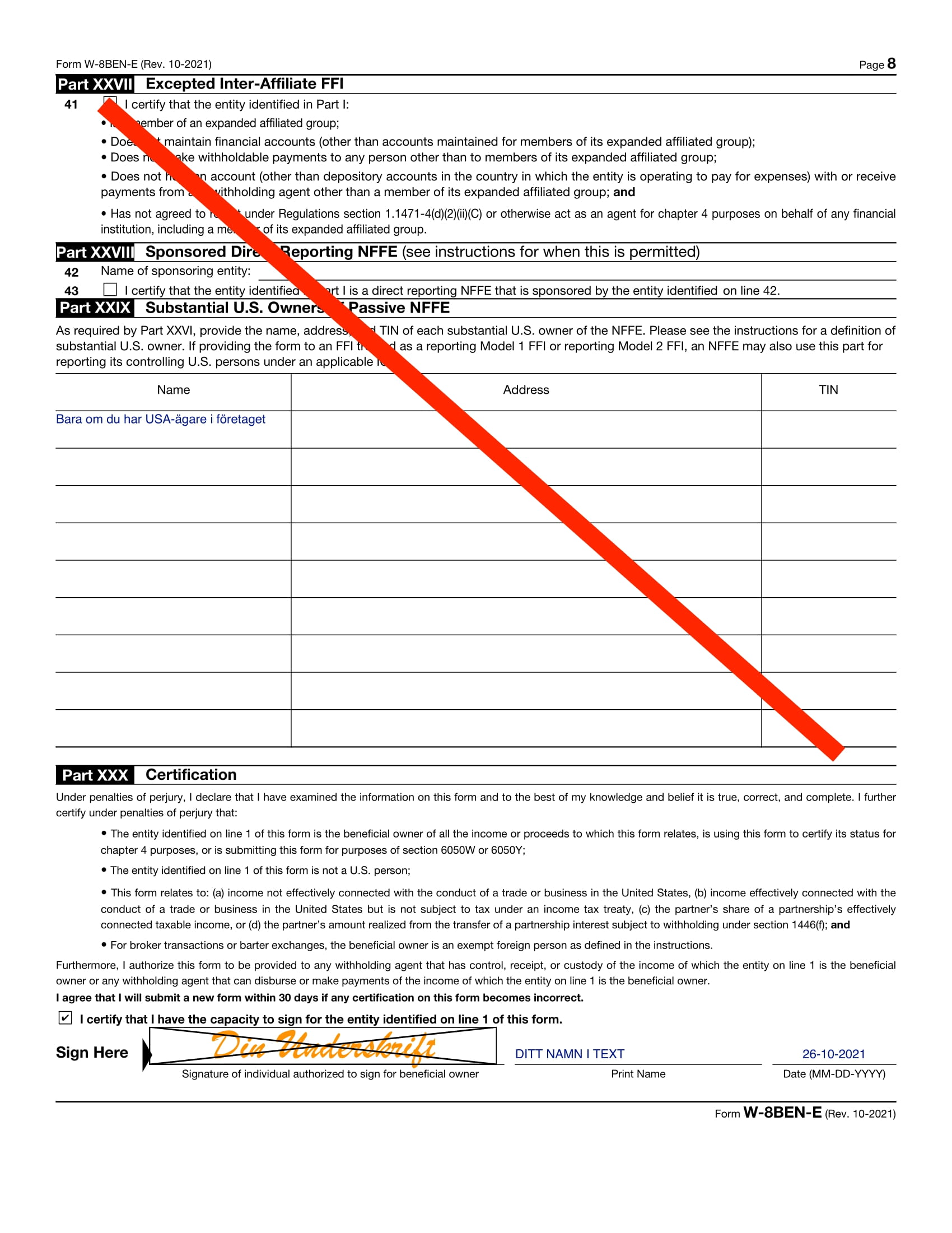

W-8BEN-E (Sivu 8)

Lataa kaikki täytetyn W-8BEN-E-lomakkeen sivut täältä

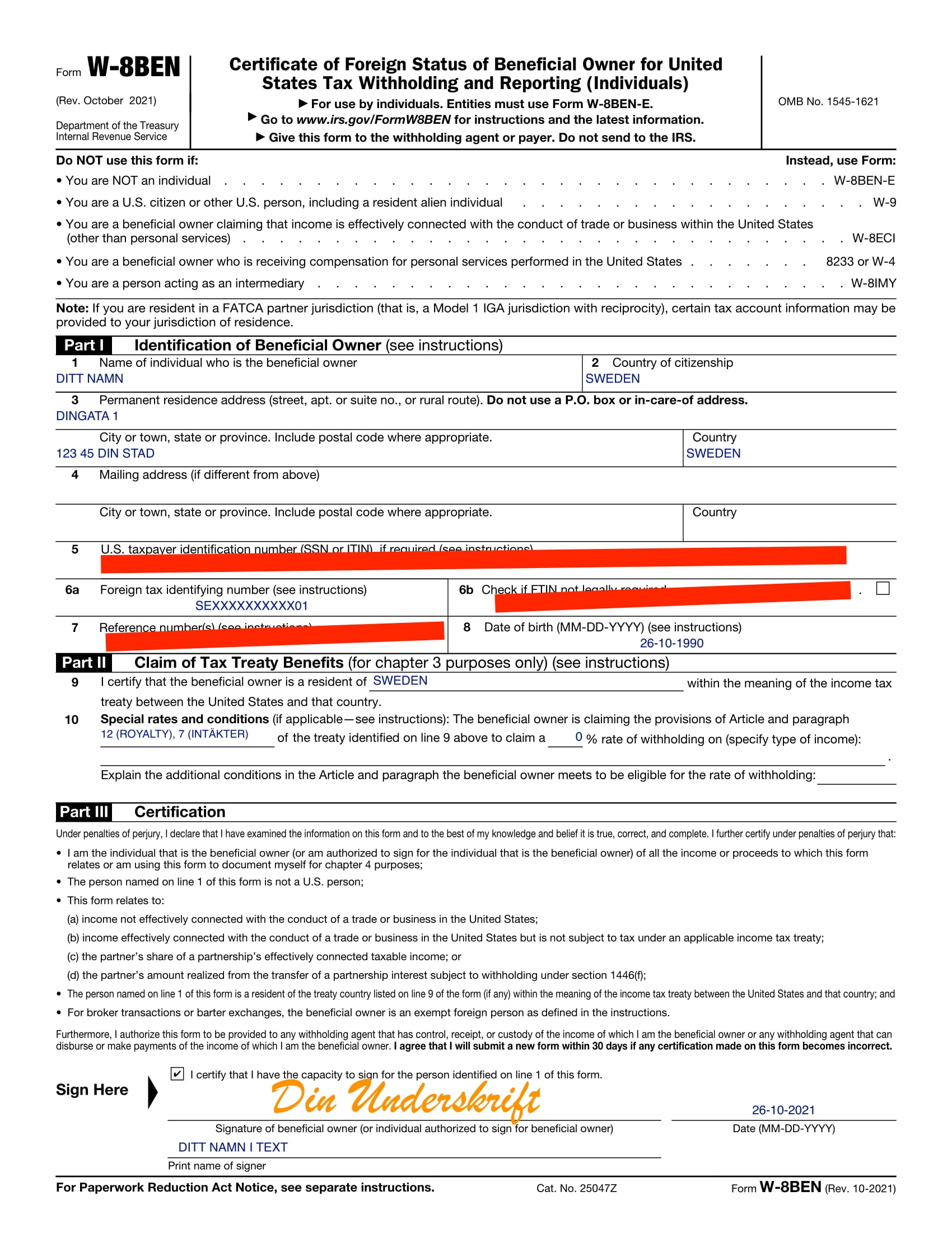

Esimerkki täytetystä W-8BEN-asiakirjasta

Lataa täytetty W-8BEN-lomakkeen esimerkki täältä

Saanko käyttää digitaalista allekirjoitusta?

Ei, digitaalista allekirjoitusta ei saa käyttää. Yhdysvaltain lainsäädännössä edellytetään edelleen käsin allekirjoitusta. Jos sinulla ei ole tulostinta ja skanneria, voit ottaa puhelimella kuvan allekirjoituksestasi valkoisella taustalla. Käytä sitten mitä tahansa kuvaohjelmaa ja tee valkoisesta taustasta läpinäkyvä. Liitä sitten kuva oikeaan manuaaliseen allekirjoitukseesi sinne, minne se pitäisi sijoittaa PDF-editorissa. Jos PDF-ohjelmasi ei tue kuvien lisäämistä, voit muuntaa lomakkeen Word-dokumentiksi esimerkiksi Clever PDF -ohjelmalla. Näin voit kiertää kivikautisen säännön, jonka mukaan paperilla olevat manuaaliset allekirjoitukset on skannattava takaisin tietokoneelle.

Mihin tuloihin Yhdysvaltain vero vaikuttaa?

Vieraan maan kansalaisten (Yhdysvaltojen näkökulmasta), jotka ei asu Yhdysvalloissa, on maksettava Yhdysvaltojen veroa 30 prosenttia tuloista, jotka he saavat Yhdysvaltalaisista lähteistä ja joiden tulot kuuluvat yhteen tai useampaan seuraavista luokista:

- Korko (mukaan lukien OID).

- Jakelut

- Vuokrat

- Royalty-tulot

- Palkkiot

- Livrines

- Korvaus suoritetuista palveluista tai niistä odotettavissa olevat tulot

- Substituutiomaksut arvopapereiden lainausliiketoimesta

- Periodiset tulot. Muut kiinteät tai määriteltävissä olevat vuosittaiset tai säännölliset tulot tai voitot.

Yhdysvaltalaisen lähdeveron alaisten tulojen määritelmä

Lisätietoa W8BEN-E:stä

Lisätietoa englanniksi IRS:n W-8BEN(-E) -lomakkeista on saatavilla täällä

Andra inlägg

- Huomio Amazon-myyjät! Avalara on lopettanut kumppanuutensa Amazonin kanssa, mikä vaikuttaa verohallintoihisi

- Cdbabyn, Distrokidin ja iMusicianDigitalin tekijänoikeuskorvausten kirjanpito

- Miten työntekijöiden keskimääräinen lukumäärä lasketaan?

- Myynnin kirjaaminen, kun arvonlisävero on kirjattu OSS:ään

- TOP 10 - Maat, joissa on alhaisin yhtiöverokanta 2021

- Alv:n määräpaikkaperiaate

- Arvonlisävero Norjassa

- ALV uutiset 2021

- Mitä eroa on kauppatavaroilla ja palveluilla?